در حواشی بازارهای مالی داستان های بسیار زیادی وجود دارد در مورد ابر سرمایه گذارانی که با شناسایی به موقع فرصت های سرمایه گذاری و پایبندی به سرمایه گذاری های خود توانسته اند سود های کلانی را کسب کنند . داستان مردانی که توانسته اند بر محدودیت ها غلبه کنند ؛ همیشه داستان هایی جذاب هستند و اگر این داستان در حوزه بازارهای مالی باشند جذاب تر هم خواهند بود . بی گمان یکی از معروف ترین چهره ها در این زمینه وارن بافت است معمولا نقل قول های این اسطوره معامله گری بصورت کلیپ های کوتاه در شبکه های اجتماعی میان معامله گران دست به دست میشود و بعنوان نکات و درس های سرمایه گذاری برای معامله گران تلقی میشوند . در این مقاله به این موضوع خواهیم پرداخت که چگونه دیگر معامله گران در زمینه سرمایه گذاری میتوانند عملکردی مشابه یا نزدیک به این اسطوره سرمایه گذاری کسب کنند

بررسی واقعیت سرمایه گذاری در برکشایر هاتاوی

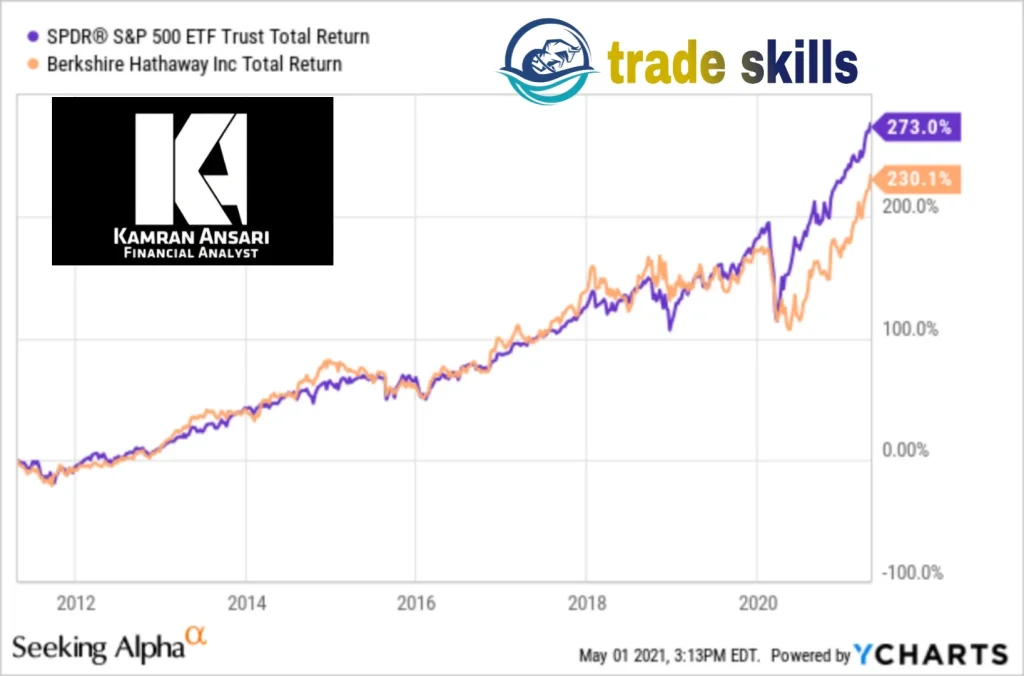

اگر به نمودار بلند مدت عملکرد شرکت برکشایر هاتاوی نگاه کنیم می توانیم ببینیم که بازدهی این شرکت حتی از میانگین رشد شاخص S&P هم کمتر بوده است و این به این معناست که با وجود تمام مهارت هایی که بعنوان یک سرمایه گذار در وجود شخصی مانند وارن بافت نهفته است باز هم دستیابی به رشدی بالاتر از شاخص حتی برای فردی مانند وارن بافت هم در بلند مدت عملا ناممکن است . این نمودار حاوی نکات و واقعیت های بسیار زیادی در مورد سرمایه گذاری است که در ادامه به بررسی آنها میپردازیم .

بازارها جایی هستند که نبوغ تسلیم آمار و ریاضیات میشوند

در مقابل افسانه ها و داستان هایی که پیرامون شرکت هایی مانند برکشایر هاتاوی وجود دارد دسته دیگر از سرمایه گذاری های بی ادعا نیز وجود دارند که عملکردی تقریبا مشابه با عملکرد اسطوره های سرمایه گذاری دارند . صندوق های سرمایه گذاری شاخص ساز

ادعایی ندارند که میتوانند فرصت های سرمایه گذاری و موقعیت ها را در بازار شکار کنند ، همچنین ادعا نمیکنند که میتوانند زمان تغییر وزن پرتفوی خود در بین صنایع مختلف را شناسایی کنند . صندوق های سرمایه گذاری شاخص ساز صرفا بر روی سهم های بزرگ و شاخص ساز بازار سرمایه گذاری میکنند و نتیجه کار را بجای تمرکز بر نبوغ شخصی به ریاضیات و آمار می سپارند اما نکته اینجاست که معمولا نتایج قابل قبولی نیز کسب میکنند .

چرا سرمایه گذاری بر روی صندوق های سرمایه گذاری شاخص ساز بهترین گزینه است ؟

بازارهای مالی همزمان با پیچیدگی ظاهری حاوی واقعیت های ساده بسیاری نیز هستند .

رسیدن به عملکردی بالاتر از شاخص بازار در دراز مدت امری تقریبا ناممکن است حتی برای فردی مانند وارن بافت و شرکتی مانند شرکت برکشایر هاتاوی . عملکرد شاخص کل را نه سهم های کوچک بازار بلکه سهم های بزرگ و شاخص ساز بازار بوجود می آورند . سرمایه گذاری بر روی سهم های بزرگ و شاخص ساز بازار همیشه کم ریسک ترین گزینه است و در دراز مدت میتواند یک رشد پایدار متناسب با رشد شاخص بازار را به ارمغان بیاورد . رشدی که حتی وارن بافت هم نمیتواند فراتر از آن را کسب کند . در این بین بررسی عملکرد صندوق های شاخص ساز کاملا مقدور و در دسترس است . برای بررسی عملکرد صندوق های شاخص ساز لازم نیست معامله گران برآوردهای پیچیده ای انجام دهند . بعنوان مثال اینکه آینده یک صنعت خاص چگونه خواهد بود . و یا آنکه تغییرات قیمت کامودیتی ها و زنجیره تامین چه تاثیری بر روی سود آوری یک شرکت یا صنعت خواهد گذاشت . برای سرمایه گذاری بر روی یک صندوق سرمایه گذاری شاخص ساز کافیست شما صرفا عملکرد آن صندوق را در مقایسه با سایر صندوق ها بسنجید و باور داشته باشید ریاضیات و آمار نتایجی دست کم نزدیک به نبوغ را به ارمغان خواهند آورد

استراتژی ترکیب صندوق اهرمی و شاخص ساز

صندوق های اهرمی همواره با ریسک نکول مواجه هستند ، این یک واقعیت غیر قابل انکار است . اما همزمان با این واقعیت چند نکته نیز وجود دارد . نکته اول اینست که امکان کسب سود بیشتر در بازارهای مالی معمولا بدون قبول ریسک بالاتر میسر نیست . نکته دوم اینست که صندوق سرمایه گذاری اهرمی که با اهرم زیر ۲ معامله میکند ریسک نکول پایینی دارند . بنابراین یک پرتفوی ریسک متوسط در بازار میتواند شامل سرمایه گذاری به میزان ۷۰٪ در صندوق های شاخص ساز و میزان ۲۰٪ الی ۳۰٪ سرمایه گذاری در صندوق های اهرمی باشد که با اهرم زیر ۲ فعالیت می کنند .

آیا استراتژی ترکیب صندوق های شاخص ساز و اهرمی الزاما بهترین گزینه است ؟

پیش از آنکه شرکت برکشایر هاتاوی تا این اندازه توسعه پیدا کند ، بعبارتی در سالهای دور وارن بافت معمولا عملکردی بسیار بالاتر از شاخص کل کسب میکرد . اما به مرور و با افزایش سرمایه این شرکت میزان بازدهی نیز بسیار به عملکرد شاخص S&P نزدیک شد . دلیل این امر اینست که رابطه معکوسی بین میزان سرمایه و میزان ریسک پذیری وجود دارد و با افزایش سرمایه ریسک پذیری کاهش پیدا میکند .

عملکرد بالا در کسب سود معمولا نیازمند سرمایه گذاری در شرکت های کوچک با حجم مارکت پایین است .

احتمالا هر سرمایه گذار ریسک پذیری ، چنین سرمایه گذاری هایی را در شرکت های کوچک اما به ظاهر آینده دار انجام میدهد اما هیچ تضمینی برای موفقیت در اینگونه سرمایه گذاری ها وجود ندارد و ممکن است چنین سرمایه گذارانی با ضرر های سنگین مواجه شوند .

در بسیاری از مواقع سرمایه گذاران خطر پذیر بر روی معاملات خود در دارایی هایی که حباب دارند اما همچنان در حال رشد هستند باقی می مانند . این اقدام نیز یک اقدام پر ریسک است اما اگر معامله گری بخواهد سودهایی بالاتر از میانگین بازار کسب کند مجبور به دست زدن به چنین معاملاتی است .

بازدهی شرکت برکشایر هاتاوی افت کرد و به شاخص کل نزدیک تر شد چرا که وارن بافت با افزایش سرمایه شرکت حاضر به قبول ریسک های کمتری شد . این کار اقدامی کاملا معمول و خردمندانه در بازار است. در واقع باید گفت استراتژی ترکیب صندوق های شاخص ساز و اهرمی در بازار برای زمانیست که شما حاضر به قبول ریسک های معامله گران پر خطر نیستید .

طبیعتا معامله گران خطر پذیر که بر روی شرکت های کوچک فن آوری و یا شرکت هایی با حجم مارکت پایین سرمایه گذاری میکنند و یا آنکه بر روی معاملات خود بر روی دارایی های حبابی باقی می مانند میتوانند سودهای بسیار بیشتری در کنار قبول ریسک زیان های سنگین کسب کنند اما بعقیده من برای معامله گران محتاط و کم ریسک استراتژی سرمایه گذاری ترکیبی بر روی صندوق های اهرمی و شاخص ساز گزینه بهتری خواهد بود

📖👉 https://1tradeskills.com/?p=16545

معامله گران افسانه ای واقعی چه کسانی هستند ؟

این تصور که معامله گران خطر پذیر و پر ریسک در گروه معامله گران افسانه ای قرار می گیرند تصوری کاملا اشتباه است . بازار این دسته از معامله گران را حتی به رسمیت هم نمی شناسند . هیچ بانک ، موسسه مالی یا نهادی هرگز حاضر نیست مدیریت صندوق سرمایه گذاری خود را به چنین افرادی بسپارد . تقریبا تمام صندوق های هج فاند و صندوق های اهرمی با اهرمی بیشتر از ۲ وارد معامله نمیشوند و سرمایه گذاری بر روی سهام های کوچک بازار غالبا تنها بخشی از سبد سرمایه گذاری صندوق های بزرگ را تشکیل میدهد . معامله گران افسانه ای نه معامله گران پر خطر بلکه معامله گرانی هستند که بتوانند در یک بازه زمانی طولانی یک نمودار عملکرد دارایی مثبت را به ثبت برسانند . معامله گران پر خطر حتی اگر در کوتاه مدت بتوانند عملکرد بالایی را کسب کنند در دراز مدت در نتیجه چند بدشانسی که در بازار اتفاقی بسیار عادی است سرمایه خود را از دست خواهند داد. بنابراین میتوان گفت که همچنان استراتژی ترکیب صندوق های شاخص ساز و صندوق های اهرمی یکی از بهترین استراتژی ها برای تبدیل شدن به یک معامله گر افسانه ای بازار سهام است

📖👉 https://1tradeskills.com/?p=16571

چرا اتخاذ این استراتژی در بورس ایران ضرورت بیشتری دارد

اگر چه بازار سهام ایران در سالهای اخیر نتوانسته همپای بازار های موازی رشد کند اما همچنان اختصاص بخشی از پرتفوی به سرمایه گذاری در صندوق های شاخص ساز سهام با استفاده از استراتژیی که شرح آن بیان شد در کنار سرمایه گذاری در ETF ها و صندوق های طلا ؛ نقره و کالا میتواند گزینه ای مطرح باشد . این دیدگاه بخصوص در زمانهایی که بازارهایی مانند طلا و دلار در حالت رنج قرار می گیرند مصداق بیشتری پیدا می کند . اما چرا استراتژی سرمایه گذاری ترکیبی در صندوق های شاخص ساز و صندوق های اهرمی در بازار بورس ایران بیش از هر بازار دیگری مفید خواهد بود . بازار سهام ایران یک بازار کم عمق است و این به این معناست که رشد شاخص کل در بازار بورس ایران بیشتر از هر بازار دیگری وابسته به سهام شرکت های شاخص ساز است .

بعبارت دیگر امکان دارد ما شاهد رشد شاخص کل باشیم اما همزمان شاهد بازدهی غیر متناسب با رشد شاخص کل در بسیاری از سهام شرکت های کوچک و متوسط نیز باشیم . بنابراین استراتژی ترکیب صندوق های شاخص ساز با صندوق های اهرمی در بازار سهام ایران میتواند یک استراژی مناسب و کارا باشد .

📉➡️📈

سرمایهگذاری موفق با شانس و هیجان ساخته نمیشود.

در دوره منتورینگ مالی، ساخت و مدیریت پرتفوی را بهصورت عملی و بلندمدت آموزش میدهیم.

💬 جهت کسب اطلاعات، از طریق آیکون واتساپ سایت با ما در ارتباط باشید.

تعدادی از شناخته شده ترین صندوق های اهرمی در بورس های ایران و وال استریت

تعدادی از برترین و شناخته شده ترین صندوق های اهرمی در بازار سهام ایران صندوق های ذیل هستند

📌 صندوق اهرمی توان

📌 صندوق اهرمی شتاب

📌 صندوق اهرمی جهش

📌 صندوق اهرمی اهرم

و در بازار وال استریت تعدادی از برترین و شناخته شده ترین صندوق ها به این شرح هستند

📌 SSO

صندوق اهرمی ۲ برابری مبتنی بر شاخص S&P 500؛ مناسب تقویت بازده شاخص در افق کوتاهمدت.

📌 UPRO

نسخه اهرمی ۳ برابری شاخص S&P 500؛ نوسان و ریسک بسیار بالا، مناسب معاملهگران حرفهای.

📌 QLD

صندوق اهرمی ۲ برابری شاخص Nasdaq-100 با تمرکز بالا بر شرکتهای فناوری.

📌 TQQQ

نسخه ۳ برابری شاخص Nasdaq-100؛ ابزاری پرریسک برای استفاده در روندهای قوی بازار.

معرفی تعدادی از شناخته شده ترین صندوق های شاخص ساز در بازار بورس ایران و وال استریت

در بازار سرمایه ایران، صندوقهای شاخصی مبتنی بر شاخص کل و شاخص ۳۰ شرکت بزرگ نقش اصلی را در بازتاب بازده کلی بازار ایفا میکنند و برای گرفتن بتای بازار بدون انتخاب تکسهم بهکار میروند. از جمله برترین صندوق های شاخص ساز میتوان به موارد ذیل اشاره کرد

📌 صندوق شاخصی کیان

دنبالکننده شاخص کل بورس؛ مناسب گرفتن بازده کلی بازار بدون انتخاب تکسهم.

📌 صندوق شاخصی کاریزما

مبتنی بر شاخص کل؛ گزینهای برای سرمایهگذاری غیرفعال و بلندمدت.

📌 صندوق فیروزه (۳۰ شرکت بزرگ)

ردیاب شاخص ۳۰ شرکت بزرگ بورس؛ تمرکز بر نمادهای لیدر و کمنوسانتر از کل بازار.

📌 صندوق شاخص هموزن (در صورت فعال بودن دورهای)

بازتابدهنده عملکرد متوسط شرکتها بدون وزندهی به بزرگی شرکتها.

در کنار آنها، صندوقهای طلا نیز بهعنوان نمایندهی یک کلاس دارایی، در پرتفویهای شاخصمحور استفاده میشوند.

در بازارهای جهانی، صندوقهایی مانند SPY، IVV و VOO شاخص S&P 500 را دنبال میکنند و معیار اصلی سنجش عملکرد سرمایهگذاران هستند. VTI نماینده کل بازار سهام آمریکا است، QQQ تمرکز بالاتری بر شرکتهای فناوری دارد و صندوقهایی مانند VT امکان مشارکت در بازده کل بازار جهانی را فراهم میکنند.

جمع بندی و نتیجه گیری

داستان ابرسرمایهگذاران، اگرچه الهامبخش است، اما نباید به نقشهی راه ما برای حرکت در بازارهای مالی تبدیل شود. همانطور که آمارها نشان میدهند، تلاش برای شکست دادن بازار از طریق نبوغ فردی، نبردی است که در نهایت حتی بزرگان را نیز در برابر ریاضیات و میانگین بازار تسلیم میکند.

پیام نهایی این مقاله دعوت به “فروتنی استراتژیک” است. پذیرش اینکه ما نمیتوانیم بهتر از کلیت بازار پیشبینی کنیم، ضعف نیست؛ بلکه اوج خرد مالی است. با سپردن سکان سرمایهگذاری به صندوقهای شاخصساز، نیست، بلکه به معنای ساختن سیستمی است که در آن ریاضیات به جای شانس، مسئولیت ثروتمند شدن شما را بر عهده میگیرد.

![Picsart_25-06-04_18-00-59-851 {"remix_data":[],"remix_entry_point":"challenges","source_tags":["local"],"origin":"unknown","total_draw_time":0,"total_draw_actions":0,"layers_used":0,"brushes_used":0,"photos_added":0,"total_editor_actions":{},"tools_used":{},"is_sticker":false,"edited_since_last_sticker_save":false,"containsFTESticker":false}](https://1tradeskills.com/wp-content/uploads/elementor/thumbs/Picsart_25-06-04_18-00-59-851-scaled-r6ufslqn1o4q12l77xigfeqiqa873lqv24uzl3aeqo.jpg)